Blockchain-Anwendung im Finanz-Venture-Capital-Training Ppt

Dieser Foliensatz enthält Informationen zu Blockchain-Technologieanwendungen im Venture-Capital-Bereich. Es behandelt die Hauptmerkmale von Risikokapitalinvestitionen und ihre bestehenden Probleme, die zeitaufwändig und teuer sind. Darüber hinaus beinhaltet es, wie Blockchain als Lösung helfen kann, diese mit ICO Initial Coin Offerings, IEO Initial Exchange Offerings, ETO Equity Token Offerings und STO Security Token Offerings zu überwinden.

You must be logged in to download this presentation.

Impress your

Impress your audience

Editable

of Time

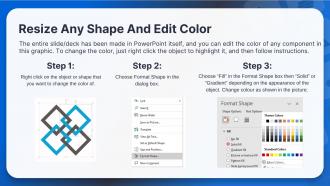

Merkmale dieser PowerPoint-Präsentationsfolien :

Präsentation der Blockchain-Anwendung im Finanz-Venture-Capital. Diese Folie wurde von unseren PowerPoint-Spezialisten gut ausgearbeitet und entworfen. Diese PPT-Präsentation wurde von den Experten gründlich recherchiert, und jede Folie besteht aus geeigneten Inhalten. Sie können den Inhalt nach Bedarf hinzufügen oder löschen.

People who downloaded this PowerPoint presentation also viewed the following :

Inhalt dieser Powerpoint-Präsentation

Folie 1

Diese Folie beschreibt das Konzept von Venture Capital. Es ist eine Art der Finanzierung für Unternehmen und Unternehmer als Investition. Risikokapitalgeber stellen es Unternehmen zur Verfügung, von denen sie glauben, dass sie ein langfristiges Wachstumspotenzial haben. Dies ist normalerweise ein Prozess, der in Phasen abläuft.

Anmerkungen des Kursleiters:

Risikokapital hat sich von einer marginalen Aktivität am Ende des Zweiten Weltkriegs zu einem komplexen Geschäft mit Akteuren entwickelt, die eine entscheidende Rolle bei der Förderung von Innovationen spielen.

Folie 2

Diese Folie listet die verschiedenen Vorteile von Investitionen von Risikokapitalgebern für Start-ups auf. Zu den Vorteilen gehören Kapitalbeteiligung und Kapitalgewinne, Basis für den Aufbau von Netzwerken, Hilfe bei der Beschaffung von zusätzlichem Kapital, Bereitstellung von Möglichkeiten zur Geschäftsausweitung und wertvolle Beratung.

Folie 3

Diese Folie listet die beiden Hauptprobleme auf, mit denen die traditionelle Risikokapitalbranche konfrontiert ist, was sie höchst ineffizient macht. Diese Probleme bestehen darin, dass der gesamte Fundraising-Prozess sehr zeitaufwändig und kostspielig ist.

Anmerkungen des Kursleiters:

Der traditionelle Risikokapitalsektor hat eine ineffiziente Struktur, die von Geheimhaltung und Mysterien durchdrungen ist. Eine Gruppe von Investoren mit Zugang zu proprietärem Dealflow verbringt viel Zeit damit, Gelder zu erbitten und einzusetzen, die von autorisierten Investoren (LPs) bereitgestellt werden. Dies führt zu vielen ungerechtfertigten Verzögerungen in jeder Phase des Genehmigungsprozesses. Am Ende kostet es Zeit und Geld.

Folie 4

Diese Folie erörtert den Umfang der Blockchain-Technologie als Lösung für die Probleme, mit denen die traditionelle Risikokapitalbranche geplagt ist. Blockchain beschleunigt den Fundraising-Prozess, da es Alternativen zur Kapitalbeschaffung bietet. Dies sind Initial Coin Offerings (ICO), Equity Token Offerings (ETO), Initial Exchange Offerings (IEO) und Security Token Offerings (STO).

Folie 5

Diese Folie gibt einen Überblick über Initial Coin Offerings (ICO) und die Unternehmen, die damit Mittel beschaffen. Die ICOs ähneln Börsengängen (IPOs), mit der Ausnahme, dass die in einem ICO erstellten Coins auch zum Kauf eines Softwaredienstes oder einer Ware verwendet werden können.

Folie 6

Diese Folie zeigt die Zeitleiste eines erfolglosen ICO, das Telegram Open Network gestartet hat. Das TON ICO wurde im Januar 2018 ins Leben gerufen, bevor es im März 2020 zusammenbrach.

Anmerkungen des Kursleiters:

- Nach der ersten Ankündigung projektiert die Kryptowährung Telegram Open Network (TON) rund 1,7 Milliarden US-Dollar von privaten Investoren in ihrem ICO

- Dank der Securities and Exchange Commission (SEC) kam das TON-Projekt zu einem abrupten Stopp. In einer im Oktober 2019 durchgeführten Untersuchung kam die SEC zu dem Schluss, dass Gram, die mit TON verbundene Kryptowährung, ein nicht registriertes Wertpapier ist

- Im März 2020 bestätigte ein Richter das SEC-Urteil, ein mit Gram verbundenes ICO nicht zuzulassen. Die Auswirkungen des Urteils bedeuteten, dass Gram nicht mehr nur in den USA, sondern weltweit verbreitet werden konnte

- Die SEC forderte die Telegram Group außerdem auf, mehr als 1,2 Milliarden US-Dollar an Investoren zurückzuerstatten und 18,5 Millionen US-Dollar an Zivilstrafen zu zahlen

Folie 7

Diese Folie diskutiert das Konzept von Equity Token Offerings (ETO) als Implementierung der Blockchain-Technologie in Venture Capital. Ein ETO ist ein Sicherheitstoken, das den Vertrag auf einer Blockchain hält.

Folie 8

Diese Folie veranschaulicht Equity Token Offering als hybrides Investitionsmodell, das die Vorteile eines Initial Public Offering (IPO), eines Initial Coin Offering (ICO) und von Venture Capital (VC) kombiniert.

Folie 9

Diese Folie erörtert die Vorteile eines ETO und wie es Unternehmen ermöglichen kann, Investoren schnell zu erreichen und Mittel für ihre Wachstumspläne zu akquirieren.

Folie 10

Diese Folie gibt einen Überblick über Initial Exchange Offerings (IEO), die Start-ups zur Kapitalbeschaffung nutzen. Diese Utility-Token verleihen dem Start einen privilegierten Status. All dies geschieht auf einer Plattform für den Austausch von Kryptowährungen. Dies löst die Probleme der Zuverlässigkeit für Abonnenten und der Liquidität. Bei IEO unterstützen Krypto-Börsen den Token-Verkauf, da diese sicherstellen, dass der Projektüberprüfungsprozess sowohl im Wortlaut als auch im Geiste gründlich befolgt wurde.

Folie 11

Diese Folie veranschaulicht den fünfstufigen Prozess für die Abwicklung von Erstumtauschangeboten. Die Schritte umfassen die Ausarbeitung des Whitepapers, die Einreichung des Projekts, den Überprüfungsprozess, die Vertragsvereinbarung sowie die Sicherheit und Legalität.

Anmerkungen des Kursleiters:

- Whitepaper-Entwurf: Start-ups erstellen ein Whitepaper, in dem detailliert beschrieben wird, wie Token unterstützt werden und welche Finanzierungsquellen und Zahlungsinfrastruktur für Überweisungen und Transaktionen mit der neuen Kryptowährung verfügbar sein werden

- Projekteinreichung: Die Firma oder das Projekt registriert sich bei einer Plattform, von der sie ihre Token verkaufen möchten

- Überprüfungsprozess: Jetzt führt die Krypto-Austauschplattform ihre eigene Due Diligence durch, um sicherzustellen, dass das Projekt und der Token-Emittent kreditwürdig sind. Dies umfasst eine Überprüfung der Alleinstellungsmerkmale des Projekts, eine Tokenomics-Analyse, einen Team-Hintergrundcheck und die Erstellung von Prognosen über das Geschäft

- Vertragsvereinbarung: Wenn die Kryptowährungsbörse den IEO akzeptiert, wird erwartet, dass das Projekt einen Prozentsatz seiner Utility-Token an das Forum und eine Listungsgebühr zahlt, bevor die Token zum Verkauf angeboten werden

- Sicherheit und Legalität: Die Securities and Exchange Commission (SEC) beaufsichtigt IEO-Investitionen nicht, da sie keine Beteiligung an der Firma darstellen. Dies könnte den Prozess des Verkaufs und der Ausgabe von IEO-Token für Organisationen erleichtern, die Startkapital für ihre neue Kryptowährung sammeln möchten

Folie 12

Diese Folie listet die Vorteile von Initial Exchange Offerings als Anwendung von Risikokapital auf. Ein IEO ist für Benutzer einfach zu aktivieren und verspricht eine sofortige Benutzerbasis. Das Vertrauen der Anleger ist hoch, da eine Börse die Nutzung ihrer Plattform zur Beschaffung von IEOs zulässt.

Folie 13

Diese Folie gibt einen Überblick über Security Token Offerings (STOs) als Anwendung der Blockchain-Technologie für Risikokapital. Ein STO ist ein reguliertes Sicherheitsangebot, das auf Blockchain aufbaut.

Folie 14

Diese Folie zeigt den typischen Prozess, der befolgt werden muss, um ein Security Token Offering zu starten. Diese Schritte umfassen die Vorbereitung, die Gestaltung des Angebots, die Auswahl der Dienstleister, die Kapitalbeschaffung und die Listung der Wertpapiere auf der Handelsplattform.

Anmerkungen des Kursleiters:

- Vorbereitung: Nach der Entwicklung einer Idee/eines Geschäftsplans stellt der Emittent Investorendaten für seine Zielinvestoren bereit. Die Investorenpräsentation sollte Informationen über den Betriebsplan, die Gewinnprognose, den Kapitalbedarf und die unabhängige Bewertung des Unternehmens enthalten

- Gestaltung des Angebots: Die Emittenten bestimmen den Betrag, den Wert jedes Tokens, die weiche Kapitalisierung, die eingebetteten Rechte und die Dauer des Angebots

- Auswahl von Dienstleistern: Emittenten wählen eine Blockchain-Plattform aus, konstruieren das Sicherheitstoken und geben es zu diesem Zeitpunkt erneut an die beabsichtigten Investoren aus. Investoren können ihre Token in digitalen Brieftaschen aufbewahren, die von einigen Blockchain-Systemen bereitgestellt werden. Die Emittenten müssten in diesem Stadium auch die Kotierungsregeln der Blockchain-Plattform evaluieren

- Kapitalbeschaffung: Der Emittent bestimmt mit Hilfe der Broker seine Zielinvestoren, hält Meetings ab und verteilt die STOs an Zielinvestoren

- Notierung von Wertpapieren auf der Handelsplattform: Der ausgegebene Token wird häufig an eine Zweckgesellschaft ("SPV") verkauft und auf der Handelsplattform neu ausgegeben. Emittenten können zusätzliche Marketingaktivitäten durchführen und einen Market Maker einsetzen, um die Liquidität zu erhöhen

Folie 15

Diese Folie listet verschiedene Vorteile des Security Token Offering auf, um Risikokapital mithilfe der Blockchain-Technologie zu beschaffen. Zu den Vorteilen gehören ein verbesserter Zugriff auf reale digitalisierte Assets, Kostensenkungen, erhöhte Liquidität usw.

Anmerkungen des Kursleiters: Sicherheitstoken dienen aufgrund der regulierten Struktur von Security Token Offerings (STOs) als Tür für traditionelle Finanzen, um sich in den Blockchain-Bereich zu wagen. Diese können verwendet werden, um Geld aus der ganzen Welt zu sammeln. Da die Blockchain-Umgebung dezentralisiert ist, ist die Post-STO-Liquidität größer als bei Token, die auf ein einzelnes Land beschränkt sind.

Folie 16

Diese Folie diskutiert die Herausforderungen bei der Entwicklung von STOs. Zu den Hindernissen gehören der rechtliche Schutz von Vermögenswerten, die Regulierung kryptobezogener Intermediäre sowie die Bilanzierung und Bewertung.

Anmerkungen des Kursleiters:

- Rechtlicher Schutz von Vermögenswerten: Obwohl der Name des Investors im Smart Contract dokumentiert sein kann, kann die rechtliche Haltung dazu, ob virtuelle Vermögenswerte „Eigentum“ sind, unklar sein oder sich überschneidende und sogar widersprüchliche Vorschriften in verschiedenen Regionen enthalten

- Regulierung über kryptobezogene Vermittler: Auch wenn eine zunehmende Zahl von Vermittlern digitaler Vermögenswerte, Marktinfrastrukturanbieter, Emittenten und Promoter reguliert werden, bleiben kritische Aspekte der Kryptoindustrie unreguliert

- Bilanzierung und Bewertung: Trotz der Tatsache, dass Vermögenswerte aus der realen Welt, meistens nicht, hinter STOs stehen, ist die Bestimmung des Wertes virtueller Vermögenswerte eine Herausforderung. Wirtschaftsprüfer haben Schwierigkeiten, den beizulegenden Zeitwert von STOs zu bestimmen

Blockchain Application In Finance Venture Capital Training Ppt mit allen 32 Folien:

Nutzen Sie unsere Blockchain Application In Finance Venture Capital Training Ppt, um Ihnen effektiv dabei zu helfen, Ihre wertvolle Zeit zu sparen. Sie sind gebrauchsfertig und passen in jede Präsentationsstruktur.

-

I joined SlideTeam last month and there’s no doubt that I tend to find our bond only strengthening over time. Best place to find world-class themes, templates, and icons.

-

SlideTeam is my one-stop solution for all the presentation needs. Their templates have beautiful designs that are worth every penny!